![]()

Il rally dei metalli preziosi riflette aspettative di politica monetaria più accomodante e un contesto internazionale sempre più instabile.

Metalli preziosi come rifugio e materie prime termometro del contesto globale

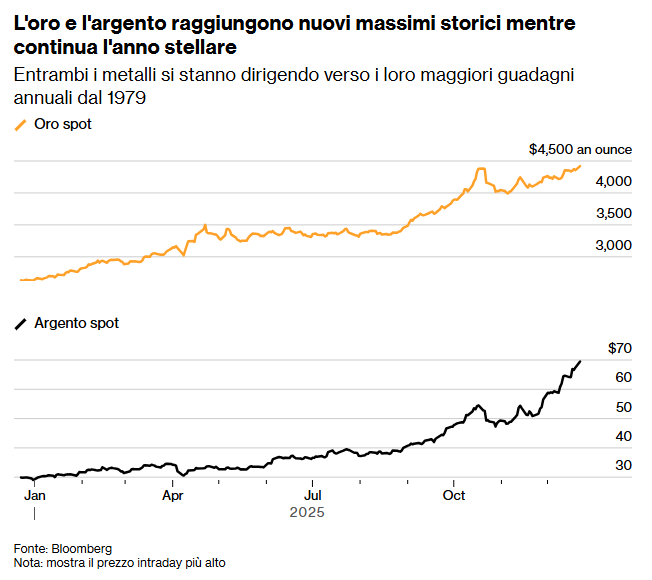

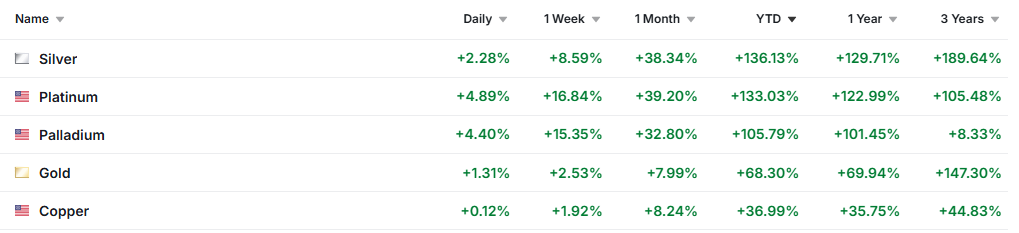

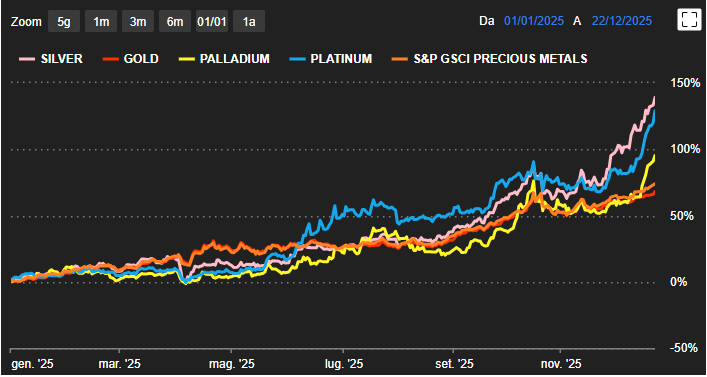

I metalli preziosi hanno raggiunto nuovi massimi storici, sostenuti da un mix potente di fattori macroeconomici e geopolitici.

L’oro (GC1!) ha superato i 4.400 dollari l’oncia. Alla base del rialzo c’è stata la crescente convinzione delle ultime sedute che la Federal Reserve possa procedere con ulteriori tagli dei tassi nel 2026, un contesto che tende a favorire l’oro e i metalli preziosi privi di rendimento intrinseco. In presenza di un dollaro più debole e di rendimenti reali compressi sui Treasury, questi asset tendono ad apprezzarsi e si riduce il costo opportunità della loro detenzione in portafoglio.

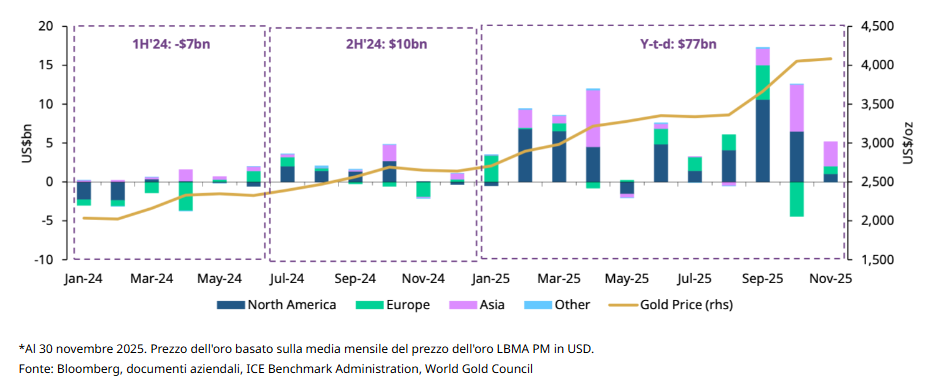

A sostenere il movimento hanno contribuito anche gli acquisti strutturali delle banche centrali e i flussi verso gli ETF fisici, alimentati dal timore di erosione del valore delle valute e dall’aumento del debito pubblico.

L’argento (SI1!) si è avvicinato alla soglia dei 70 dollari, completando una delle migliori performance annuali degli ultimi quarant’anni. Il movimento è stato importante e ha permesso di raggiungere nuovi massimi, anche se in forza di una dinamica più speculativa. Il forte interesse degli investitori e gli afflussi verso gli ETF si affiancano a una domanda industriale solida, in particolare nei settori dell’energia solare e delle tecnologie per le batterie, rendendo il metallo più sensibile alle oscillazioni del ciclo economico.

Partecipano alla festa anche platino (PL1!) e palladio (PA1!), con rendimenti importanti dall’inizio dell’anno (+130% e +105%). Il rally per questi metalli preziosi è stato guidato da un’offerta limitata, una domanda industriale più resiliente del previsto rispetto ai rischi geopolitici (dazi USA, forniture dalla Russia) e flussi di investimento in un contesto di bull market generale sui metalli preziosi.

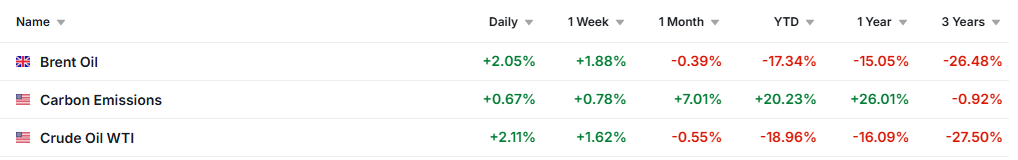

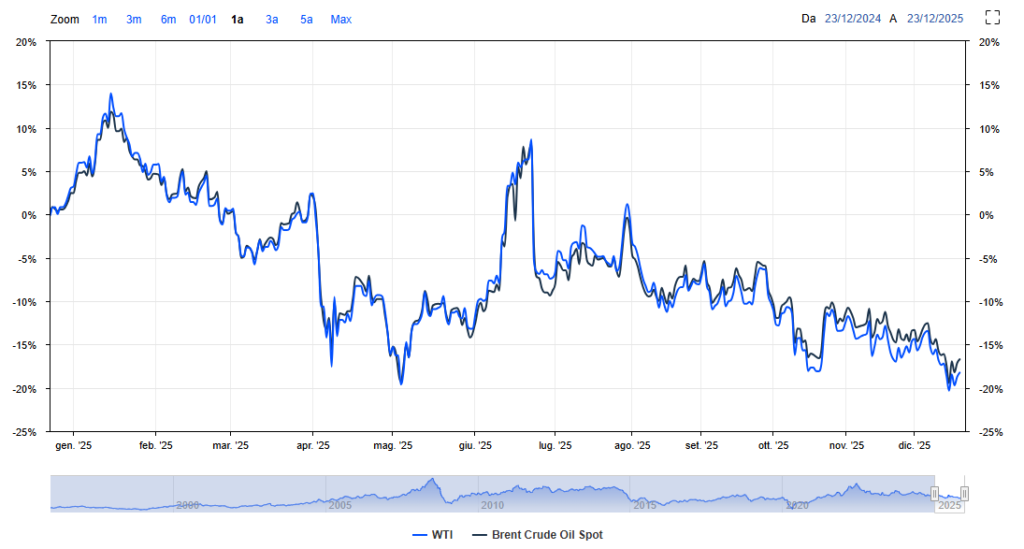

A proposito di rischi geopolitici, il quadro di mercato rimane interessato dalle tensioni tra Stati Uniti e Venezuela e dal conflitto tra Ucraina e Russia, fattori che continuano ad alimentare la domanda di beni rifugio. Sul petrolio, tuttavia, almeno nel breve termine, prevale l’effetto dell’eccesso di offerta globale.

Il greggio texano WTI (CL1!) e l’inglese BRENT (BRN1!) quotano infatti intorno ai 60 USD/barile, con performance negative da inizio anno nell’ordine del ~19% e ~17,5%

Nel complesso, il movimento di questi asset riflette la ricerca di protezione e coerenza da parte degli investitori in una fase di cambiamento degli equilibri macro e finanziari.

Investor toolkit

Quando i mercati si muovono spinti da tassi più bassi e tensioni geopolitiche, la razionalità e la coerenza di lungo periodo diventano essenziali per non confondere il contesto con l’emotività del momento.

È una fase adatta per verificare se la propria pianificazione patrimoniale è ancora allineata agli obiettivi personali e, se necessario, confrontarsi per una revisione consapevole della strategia complessiva.